Cuộc xung đột giữa Nga-Ukraine và sự thắt chặt mạnh mẽ các điều kiện tài chính ở nhiều nền kinh tế lớn đã làm ảnh hưởng đến tăng trưởng toàn cầu. Năm 2023, Worldbank dự báo tăng trưởng GDP toàn cầu chỉ ở mức 2,1%, thấp hơn năm 2022. Kinh tế tăng trưởng thấp, lạm phát và lãi suất cao, rủi ro tiềm ẩn trong thị trường tài chính và một phần dư âm của giai đoạn hậu Covid – 19 dẫn đến xu thế tiếp tục thắt chặt chi tiêu của người tiêu dùng và hàng hóa dệt may luôn có mặt trong top 5 các mặt hàng được tiết giảm. Sức tiêu thụ của các thị trường lớn như Mỹ, EU suy giảm mạnh, hàng tồn kho của các nhãn hàng đang ở mức cao, các yếu tố bất định về địa chính trị vẫn đe dọa tăng trưởng kinh tế, các yếu tố vĩ mô trong nước cùng với năng lực cạnh tranh nội tại trong doanh nghiệp sẽ gây ra những thách thức lớn đối với ngành Dệt May Việt Nam trong thời gian tới. Trước bối cảnh mới này, ngành dệt may Việt Nam cần làm gì để khôi phục thị phần, duy trì động lực tăng trưởng?

Tổng cầu dệt may thế giới và một số thị trường chính

Dự báo tổng cầu dệt may thế giới năm 2023 sẽ tiếp tục giảm khoảng 8% xuống còn 700 tỷ USD (thấp hơn tổng cầu năm 2020 xảy ra dịch Covid – 19), sau khi đã giảm 6% trong năm 2022 và xu hướng cầu thấp được dự báo vẫn tiếp diễn trong năm 2024.

Hình 1: Tổng cầu dệt may thế giới

Nguồn: Nhóm nghiên cứu VPHĐQT Vinatex

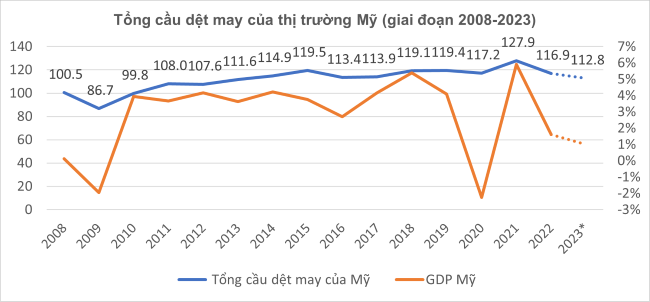

Thị trường Mỹ

Mỹ là quốc gia nhập khẩu hàng dệt may lớn nhất thế giới (xét theo phạm vi một quốc gia) với tổng kim ngạch nhập khẩu hơn 127 tỷ USD vào năm 2022, chiếm khoảng 17% tổng kim ngạch nhập khẩu của thế giới. Tổng cầu dệt may của Mỹ có sự biến động lớn trong những năm gần đây đặc biệt là khi trải qua đại dịch Covid-19.

Hình 2: Tổng cầu dệt may thị trường Mỹ

Nguồn: Nhóm nghiên cứu VPHĐQT Vinatex

Để kiềm chế lạm phát, Cục dự trữ liên bang Mỹ (FED) đã tăng lãi suất 10 lần liên tiếp từ tháng 3/2022 đến nay, theo đó, tổng cầu dệt may của Mỹ có sự ảnh hưởng nhất định. Năm 2021, chứng kiến tổng cầu dệt may của Mỹ đạt đỉnh ở mức 127,9 tỷ USD khi tăng trưởng GDP Mỹ quay trở lại ở mức 5,9%. Một phần đóng góp vào sự tăng trưởng này là do hiện tượng quá mua vào cuối năm 2021 khi người dân đổ xô đi mua sắm sau Covid-19, dẫn tới việc tiêu thụ quần áo quá mức bình thường. Tuy nhiên điều này chỉ kéo dài đến hết quý 2 năm 2022, tổng cầu dệt may có sự suy giảm rõ rệt vào 6 tháng cuối năm 2022 và tiếp tục giảm trong 6 tháng đầu năm 2023. Nguyên nhân là do hiện tượng quá mua đã bị thoái trào, tiêu dùng cá nhân chưa hồi phục và xu hướng chuyển dịch sang sử dụng dịch vụ, áp lực lãi suất neo cao khiến nhu cầu dệt may của Mỹ bị ảnh hưởng rõ rệt. Tổng cầu dệt may Mỹ giảm 8,6% trong năm 2022 so với năm 2021 xuống còn 116,9 tỷ. Dự báo tổng cầu dệt may của Mỹ vào năm 2023 sẽ chỉ còn đạt 112,8 tỷ USD, giảm 3,5% so với 2022.

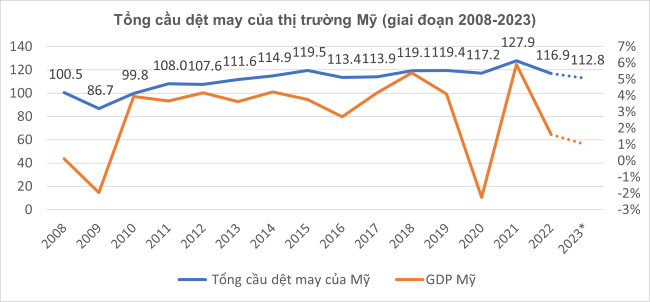

Thị trường EU

EU là thị trường tiêu thụ hàng dệt may lớn nhất với mức tiêu thụ lên tới hơn 264 tỷ USD vào 2022, chiếm khoảng 33% tổng kim ngạch nhập khẩu dệt may của thế giới.

Hình 3: Tổng cầu dệt may thị trường EU

Nguồn: Nhóm nghiên cứu VPHĐQT Vinatex

Ngày 4/5/2023, Ngân hàng Trung ương châu Âu (ECB) đã công bố quyết định tăng lãi suất thêm 0,25%, lên mức 3,25%. Đây là lần tăng lãi suất thứ 7 liên tiếp của ECB kể từ tháng 7/2022 để ứng phó với lạm phát cao kéo dài và sẽ tiếp tục gây áp lực lên nhu cầu hàng may mặc tại khu vực này khiến cho tổng cầu dệt may của thị trường EU được dự báo giảm còn 260 tỷ USD trong năm 2023 tương đương mức giảm 1,8% so với năm 2022.

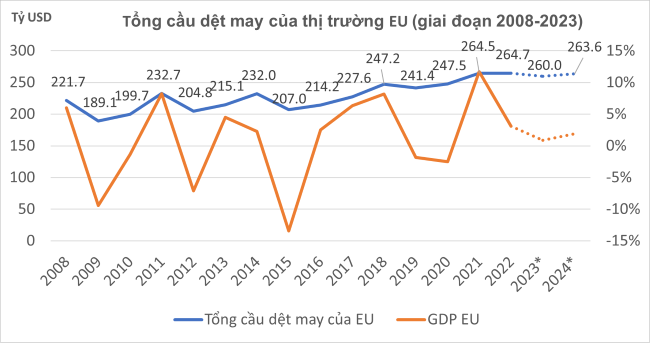

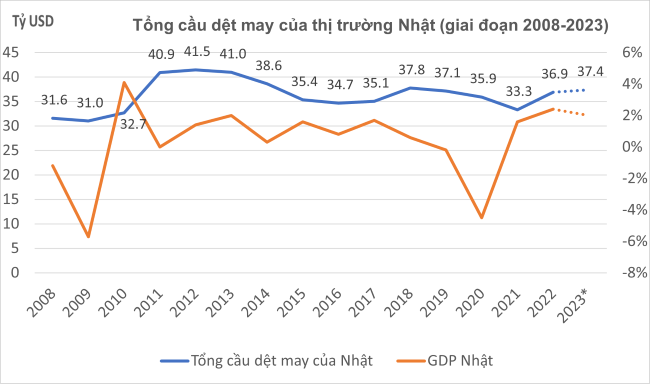

Thị trường Nhật Bản

Nhật Bản là thị trường tiêu thụ dệt may lớn trong khu vực Châu Á. Hàng năm Nhật Bản nhập khẩu khoảng 35 tỷ USD hàng dệt may, chiếm 4% tổng kim ngạch nhập khẩu dệt may của thế giới. Kinh tế Nhật phục hồi sau đại dịch với mức tăng GDP từ -4,5% trong năm 2020 lên 1,6% trong năm 2021. Ngân hàng Nhật Bản BOJ hiện vẫn giữ nguyên chính sách tiền tệ nới lỏng với lãi suất -0,1%. Kinh tế Nhật Bản cũng có gam màu sáng hơn khi tăng trưởng GDP 2022 đạt 2,4%. Tổng cầu dệt may Nhật Bản theo đó cũng có có xu hướng tăng từ 33,3 tỷ USD năm 2021 tăng lên 36,9 tỷ USD năm 2022, tương đương mức tăng 10,8%. Theo dự báo, năm 2023, tổng cầu dệt may Nhật Bản sẽ tăng lên mức 37,4 tỷ USD, tương đương mức tăng 1,3% so với năm 2022.

Hình 4: Tổng cầu dệt may thị trường Nhật Bản

Nguồn: Nhóm nghiên cứu VPHĐQT Vinatex

Thị trường Trung Quốc

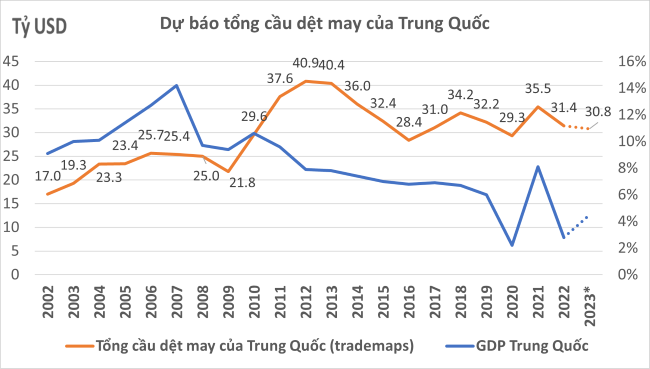

Tổng cầu dệt may Trung Quốc có sự biến động lớn trong giai đoạn đại dịch Covid- 19 khi năm 2020 tổng cầu dệt may Trung Quốc giảm xuống 29,3 tỷ USD, mức thấp nhất trong 5 năm gần đây. Năm 2021 chứng kiến tăng trưởng GDP quay trở lại sau đại dịch ở mức 8,1% và cầu dệt may Trung Quốc đã hồi phục lên mức 35,5 tỷ USD. Tuy nhiên trong năm 2022, tổng cầu dệt may chỉ đạt 31,4 tỷ USD giảm 13% so cùng kỳ. Điều này là do các thương hiệu thời trang quốc tế đang bắt đầu đẩy nhanh quá trình chuyển dịch sản xuất ra khỏi Trung Quốc nhằm hạn chế các rủi ro chuỗi cung ứng và căng thẳng địa chính trị khiến cho tổng cầu bị ảnh hưởng. Dự kiến trong năm 2023, tổng cầu dệt may vẫn tiếp tục giảm xuống mức 30,8 tỷ USD.

Hình 5: Tổng cầu dệt may Trung Quốc

Nguồn: Nhóm nghiên cứu VPHĐQT Vinatex

Xuất khẩu dệt may Việt Nam và các quốc gia cạnh tranh

Hình 6: Xuất khẩu dệt may Việt Nam 6 tháng đầu năm 2023 so với cùng kỳ

Nguồn: Tổng cục Hải quan

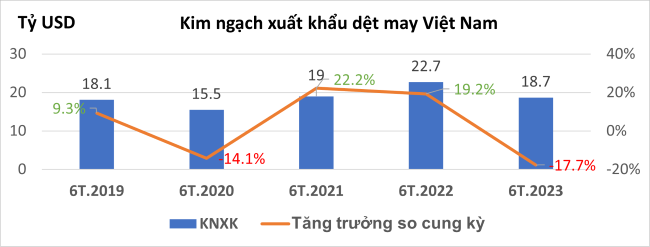

KNXK dệt may Việt Nam trong 6 tháng đầu năm 2023 đạt 18,7 tỷ USD, giảm 17,7% so cùng kỳ (6 tháng đầu năm 2022 KNXK đạt 22,7 tỷ USD, tăng 19,2% so cùng kỳ 2021). Tình hình xuất khẩu dệt may biến động xấu đi vào 6 tháng cuối năm 2022 và kéo dài cho tới nửa đầu năm 2023.

Trong khi đó, các quốc gia dệt may cạnh tranh với Việt Nam ghi nhận những bức tranh đối lập trong kết quả xuất khẩu dệt may nửa đầu năm 2023, cụ thể:

Trung Quốc xuất khẩu dệt may trong 5 tháng 2023 đạt 118,2 tỷ USD, giảm 5,5% so cùng kỳ, trong đó KNXK hàng may mặc đạt 61,3 tỷ USD, giảm 1,35% so cùng kỳ. KNXK hàng dệt, sợi, vải đạt 56,6 tỷ USD, giảm 9,58% so cùng kỳ.

Trái ngược với Việt Nam và Trung Quốc, đối thủ Bangladesh trong tháng 6/2023 đạt KNXK 4,36 tỷ USD, tăng 6,5% so với cùng kỳ. Tính chung 6 tháng đầu năm 2023, KNXK hàng may mặc của Bangladesh đạt gần 24 tỷ USD, tăng 5,6% so với cùng kỳ 2022.

Xuất khẩu hàng dệt may của Ấn Độ cũng ghi nhận mức giảm 11,4% trong 2 tháng 4-5/2023 so với cùng kỳ xuống còn 5,57 tỷ USD từ mức 6,72 tỷ USD năm 2022. Tính riêng tháng 5 năm 2023, quốc gia này đã xuất khẩu lô hàng dệt may trị giá 2,8 tỷ USD, giảm 12,16% so với cùng kỳ.

Như vậy có thể thấy, trong nửa đầu năm 2023vngoại trừ Bangladesh, các quốc gia còn lại đều gặp khó khăn trong xuất khẩu hàng dệt may ghi nhận mức tăng trưởng âm so với cùng kỳ, tuy nhiên Việt Nam với mức giảm 17,7% trong 6 tháng đầu năm là mức giảm cao nhất trong tất cả các quốc gia xuất khẩu lớn (các quốc gia nhập khẩu dệt may chính chỉ giảm ở mức 2-8%)

Thị trường xuất khẩu dệt may chính của Việt Nam

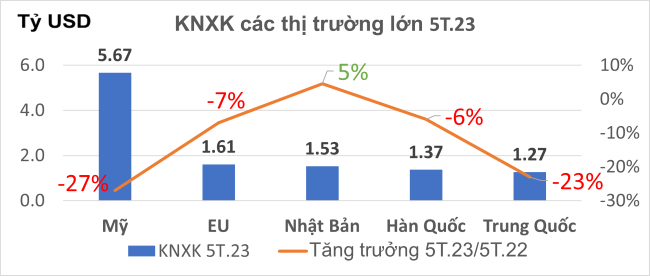

5 thị trường xuất khẩu chính của dệt may Việt Nam bao gồm Mỹ, EU, Nhật Bản, Hàn Quốc, Trung Quốc. Theo số liệu mới nhất, trong 5 tháng đầu năm 2023, có tới 4 thị trường đều giảm so cùng kỳ năm trước, duy nhất chỉ có thị trường Nhật Bản giữ được tăng trưởng 5% so với cùng kỳ, trong đó:

Thị trường Mỹ: KNXK đạt 5,67 tỷ USD (trong khi cùng kỳ đạt 7,86 tỷ USD), tiếp tục giảm mạnh 27% so cùng kỳ.

Thị trường EU: KNXK đạt 1,61 tỷ USD (trong khi cùng kỳ đạt 1,74 tỷ USD), giảm 7% so cùng kỳ.

Thị trường Hàn Quốc: KXNK đạt 1,37 tỷ USD (trong khi cùng kỳ đạt 1,46 tỷ USD)giảm 6% so cùng kỳ.

Thị trường Trung Quốc: KNXK đạt 1,27 tỷ USD (trong khi cùng kỳ đạt 1,67 tỷ USD) giảm 23% so cùng kỳ.

Hình 7: KNXK dệt may của Việt Nam vào các thị trường chính 5 tháng đầu năm 2023

Nguồn: Tác giả tổng hợp từ trademap

Thị phần dệt may Việt Nam và các quốc gia cạnh tranh

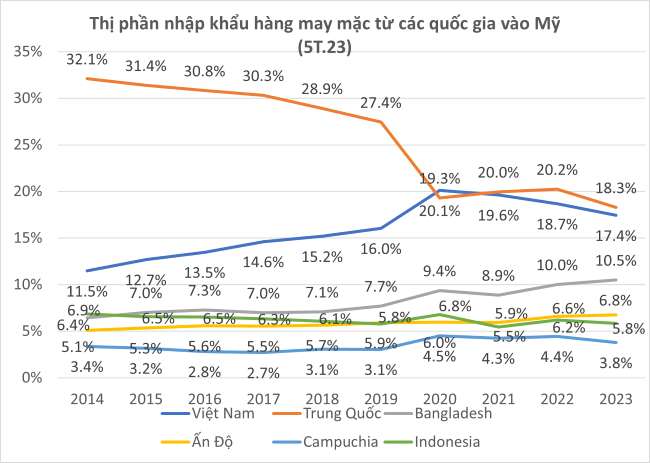

Tại thị trường Mỹ- thị trường xuất khẩu lớn nhất của dệt may Việt Nam, trong 5 tháng đầu năm 2023, Việt Nam xuất khẩu sang Mỹ đạt 5,67 tỷ USD, giảm 27% so với cùng kỳ. Đây là mức giảm 5 tháng lớn nhất kể từ 2019 trước đại dịch. Trong giai đoạn này, Việt Nam giảm 1,3% thị phần so với cùng kỳ tại thị trường Mỹ, trong khi đối thủ cạnh tranh Bangladesh tăng nhẹ thị phần ở mức 0,5%.

Nhìn rộng hơn, trong giai đoạn từ 2020 đến nửa đầu năm 2023, Việt Nam cùng Trung Quốc là 2 nước đánh mất thị phần nhiều nhất tại Mỹ, Việt Nam mất 2,7% trong khi Trung Quốc mất 1,9%. Ngược lại, Bangladesh và Ấn Độ đang tăng trưởng tại thị trường này: Bangladesh tăng từ 8,9% năm 2021 lên 10,5% trong 2023, Ấn Độ tăng từ 5,9% năm 2021 lên 6,8% năm 2023.

Hình 8: Thị phần xuất khẩu hàng may mặc từ các nước vào Mỹ

Nguồn: Tác giả tổng hợp từ OTEXA

Việt Nam suy giảm thị phần dệt may do đâu?

Sự suy giảm về KNXK và thị phần dệt may của Việt Nam, ngoài lý do khách quan về sự ảm đạm trong thị trường chung, xu hướng chuyển dịch đơn hàng sang các nước có lợi thế về mặt địa lý, còn do năng lực cạnh tranh ngành Dệt May Việt Nam bị suy giảm, nguyên nhân đến từ các yếu tố cả về vĩ mô và vi mô.

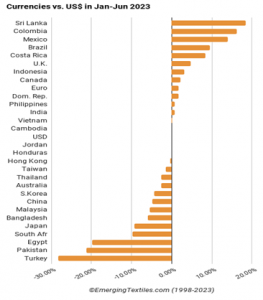

Về mặt vĩ mô, trước hết phải nói đến yếu tố về tỷ giá đã tác động rất lớn đến các doanh nghiệp xuất khẩu nói chung và dệt may nói riêng. Nếu xét trên góc độ tỷ giá, hàng hóa xuất khẩu của Việt Nam đang kém cạnh tranh hơn so với các quốc gia xuất khẩu khác, đồng tiền Việt Nam ổn định, gần như không giảm giá so với đồng USD, trong khi đó các quốc gia xuất khẩu dệt may duy trì đồng nội tệ rẻ để kích thích xuất khẩu, đơn cử trong 6 tháng đầu năm đồng Nhân dân tệ của Trung Quốc mất giá 4,9%, hiện ở mức 7,2 CNY/USD so với năm 2018,2019 ở mức 6,3-6,5 CNY/USD, đồng Lira Thổ Nhĩ Kỳ mất giá 28%, đồng Rupee Pakistan mất giá 21,2%, đồng Bảng Ai Cập mất giá 19,9%, đồng Taka Bnaladesh mất giá 5,9%.

Hình 9: Thay đổi tỷ giá các quốc gia so với USD 6 tháng đầu năm 2023

Nguồn: Emergingtextiles

Thứ 2, doanh nghiệp dệt may Việt Nam còn gặp khó khăn với lãi suất vay cao. Hiện nay, lãi suất cho vay của Trung Quốc ở mức 3,5%, Bangladesh 7%, Indonesia 5,7% trong khi đó Việt Nam ở mức bình quân 9-11%, cao hơn 5-7%. Mặc dù thời gian qua, Chính phủ đã chỉ đạo Ngân hàng Nhà nước liên tục điều chỉnh giảm lãi suất điều hành để giảm áp lực cho các doanh nghiệp, tuy nhiên doanh nghiệp Việt Nam vẫn chịu áp lực lãi suất cho vay của ngân hàng cao hơn nhiều so với các quốc gia cạnh tranh.

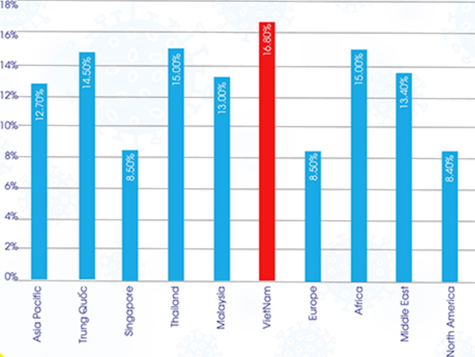

Thứ 3, yếu tố logistics cũng là một rào cản lớn đối với việc xuất khẩu dệt may Việt Nam so với các quốc gia cạnh tranh. Theo trang Vietnam Credit, chi phí logistics bình quân trên tổng doanh thu của doanh nghiệp Việt Nam hiện là gần 17%, cao hơn so với các quốc gia khác. Hiện nay Cảng Hải Phòng mỗi năm thu 1.700 tỷ đồng phí cảng biển, TP.HCM thu hơn 3.500 tỷ đồng. Ngoài ra việc thiếu chính sách hỗ trợ doanh nghiệp logistics và thiếu các trung tâm logistics lớn, kết cấu hạ tầng logistics còn thấp là nguyên nhân khiến các chi phí này vẫn ở mức cao. Đây là những hạn chế chính khiến chi phí logistics ở Việt Nam còn cao và vẫn là một rào cản thương mại.

Hình 10: Chi phí Logistics của một số quốc gia

Nguồn: Vietnamcredit

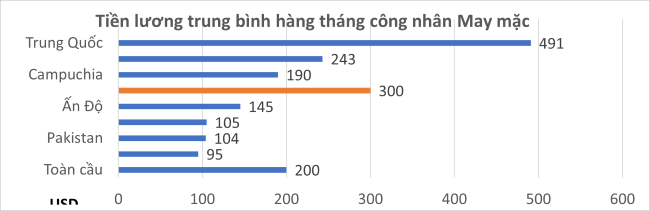

Thứ 4 là chi phí tiền lương cao. Theo thống kê của trang Trading Economies, chi phí tiền lương trung bình hàng tháng cho công nhân may mặc của Việt Nam đang ở ngưỡng 300 USD/người/tháng, trong khi đó Bangladesh chỉ ở mức 95 USD/người/tháng, Campuchia 190 USD/người/tháng, Ấn Độ 145 USD/người/tháng. Việt Nam xếp hạng ở vị trí thứ 2 trong các quốc gia xuất khẩu dệt may (chỉ thấp hơn Trung Quốc). Chi phí tiền lương cao hơn cũng là một trong những yếu tố thách thức cho doanh nghiệp.

Hình 11: Tiền lương trung bình tháng của lao động ngành dệt may một số quốc gia

Nguồn: Trading Economies

Về mặt vi mô, năng lực cạnh tranh của các doanh nghiệp Việt Nam cũng là nguyên nhân khiến cho thị phần giảm. Thực tế cho thấy, Việt Nam không còn là quốc gia dệt may với lợi thế nhân công giá rẻ, thay vào đó, việc đầu tư, công nghệ kỹ thuật mới sẽ giúp cải thiện năng suất lao động, tiết kiệm chi phí, đáp ứng với yêu cầu mới của thị trường. Tuy nhiên, hiện nay hoạt động đầu tư máy móc, công nghệ mới của các doanh nghiệp trong ngành còn gặp nhiều khó khăn, nhất là đối với các doanh nghiệp vừa và nhỏ. Mặt bằng chung công nghệ, máy móc trong ngành đều ở mức trung bình và thấp, không sản xuất được các mặt hàng như sợi chi số cao, dẫn đến mất vị thế cạnh tranh trong xuất khẩu.

Thêm vào đó, việc quản trị sản xuất cũng là một yếu tố khiến năng lực cạnh tranh của doanh nghiệp dệt may bị ảnh hưởng. Thời điểm nhập xuất nguyên liệu đóng vai trò then chốt trong việc định hình giá thành chi phí sản xuất. Chọn thời điểm mua bông không phù hợp dẫn tới việc chi phí giá thành cao, làm ảnh hưởng xấu tới hoạt động kinh doanh và năng lực cạnh tranh doanh nghiệp.

Trong xu hướng trung dài hạn, các thị trường Mỹ và EU đều ban hành các chính sách khắt khe về tiêu chuẩn xanh, bền vững. Thiếu đi chiến lược bài bản trong chuyển đổi xanh dệt may sẽ dần làm mất đi năng lực cạnh tranh doanh nghiệp trong ngành.

Cuối cùng, hiện nay các doanh nghiệp trong ngành dệt may Việt Nam vẫn còn thiếu liên kết, không khép kín được chuỗi cung ứng trong nước, do đó vẫn bị phụ thuộc nhiều vào nhập khẩu nguyên liệu đầu vào ở nhiều khâu trong quy trình sản xuất.

Một số khuyến nghị để cải thiện năng lực cạnh tranh và duy trì động lực tăng trưởng

Trong bối cảnh khó khăn nhiều hơn thuận lợi, thách thức bủa vây cả trong và ngoài nước nửa đầu năm 2023, cùng với yêu cầu giữ vững ổn định kinh tế vĩ mô, kiểm soát lạm phát, bảo đảm các cân đối lớn của nền kinh tế, thì việc hỗ trợ doanh nghiệp nói chung và doanh nghiệp dệt may nói riêng phục hồi, làm động lực tăng trưởng kinh tế trong giai đoạn tới phải trở thành nhiệm vụ ưu tiên trọng tâm. Để có thể khôi phục lại năng lực sản xuất, xuất khẩu và cải thiện năng lực cạnh tranh của doanh nghiệp dệt may giai đoạn tới, cần tập trung vào một số nội dung sau:

Xây dựng các nhóm giải pháp hỗ trợ doanh nghiệp một cách toàn diện như: gia hạn thời gian nộp thuế, tiền sử dụng đất; hạ lãi suất vay và điều kiện thực tế tiếp cận vốn; cơ cấu lại thời hạn trả nợ, giãn nợ cho doanh nghiệp; đẩy nhanh tiến độ hoàn thuế GTGT.

Điều hành linh hoạt các giải pháp kinh tế – tài chính vi mô theo hướng có lợi cho hoạt động xuất khẩu để làm động lực thúc đẩy các doanh nghiệp xuất khẩu trong thời gian tới như chính sách tiền tệ, chính sách thuế xuất khẩu, các dịch vụ hỗ trợ xuất khẩu như Logistics.

Đồng hành cùng doanh nghiệp trong khai thác, mở rộng quan hệ, thị trường và khách hàng mới thông qua các chương trình xúc tiến thương mại, tận dụng các FTAs, ký kết các biên bản hợp tác…

Hỗ trợ doanh nghiệp, đặc biệt là các doanh nghiệp vừa và nhỏ, trong hoạt động đầu tư máy móc, thiết bị, công nghệ mới thông qua nguồn ngân sách nhà nước hoặc các chương trình ngân hàng đồng hành cùng doanh nghiệp.

Xây dựng các chính sách khuyến khích chuyển dịch sản xuất theo hướng xanh, bền vững như các gói hỗ trợ thuế đối với doanh nghiệp xanh, gói tín dụng ưu đãi cho công trình sản xuất xanh.

Thúc đẩy chuyển đổi số trong ngành dệt may, tăng tính liên kết để tham gia sâu hơn vào các chuỗi cung ứng khu vực và toàn cầu từ đó nâng cao khả năng truy xuất nguồn gốc trong chuỗi cung ứng trong ngành dệt may, minh bạch hóa các khâu để phù hợp với yêu cầu của thị trường xuất khẩu và nhà mua hàng.

Bài: Trọng Nghĩa- Mạnh Cầm